入院費が30万円かかったが、保険金で10万円戻ってきた場合、控除対象になるのは差し引きの20万円だけです。

公開日:2025/10/28

労務担当者向け|年末調整での医療費控除対応は必要?効率化を完全ガイド【具体例付き】

.png?w=1252&fm=webp)

目次

年末調整の時期になると、従業員から医療費控除についての質問が寄せられることがあるのではないでしょうか。

結論として、医療費控除は年末調整では対応できず、国税庁の定めに従い、従業員本人が確定申告で手続きを行う必要があります。

だからこそ、労務担当者は「会社として案内できる範囲」を整理しておくことが大切です。

従業員が迷わず手続きを進められるよう、必要な情報をまとめておくと安心でしょう。

そこで本記事では、労務担当者が従業員に案内するときに押さえておきたいポイントをまとめました。

国税庁の公式情報や制度の根拠も紹介していますので、社内周知資料を作るときの参考にしてみてください。

年末調整と医療費控除のキホン

先ほども触れましたが、年末調整では医療費控除の処理はできません。

医療費控除の申告は従業員本人が確定申告で行う必要があります。

そもそも医療費控除とは?

簡単に説明すると、1年間にかかった医療費が一定額を超えた場合、その分を所得から差し引いて税金を軽くしてもらえる仕組みです。

例えば、家族の入院や大きな治療が続いた年は、医療費が思った以上に膨らむこともありますよね。そのようなときに活用できるのが医療費控除です。

意外と知られていないのは、家族分もまとめて申告できること。

同一生計の配偶者や子ども、親の医療費も合算して申告できます。従業員からの質問が多いのもこの部分です。

病院での医療費などがあまりないような場合でも、一定の市販薬を購入していた場合には「セルフメディケーション税制」として医療費控除の適用があります。このセルフメディケーション税制は、対象となる市販薬が限定されていること、計算方法が通常の医療費控除と異なることなどの注意点がありますが、受けるためのハードルは比較的低いものですので、アナウンスはしておく方が良いでしょう。

医療費控除についてのまとめ

- 対象はその年(1月1日~12月31日)にかかった医療費のうち、一定額を超えた費用

- 生計を一にする家族分もまとめて申告できる

- 保険金で補てんされた分は差し引く

- 市販薬の購入などでも医療費控除を受けられることがある(セルフメディケーション税制)

医療費控除の対象と計算方法

医療費控除と聞くと、計算や対象費用が少しややこしいイメージがありますよね。

でも、押さえるポイントは2つだけです。

- どういったものが医療費控除の対象となるのか

- 具体的な計算方法

労務担当者が従業員に案内する場合は、これらの内容を知っておけばスムーズに案内ができます。

控除対象の医療費

- 病院での診療費や入院費

- 処方薬・市販薬(セルフメディケーション税制対象)

- 通院にかかる公共交通費(タクシー代はやむを得ない場合のみ)

- 医師の診療や治療による義歯や補聴器の一部

- レーシック・インプラント・不妊治療なども対象

控除対象外の医療費

- 美容目的の治療費(美容整形やホワイトニング)

- 健康診断や予防接種(対象外の場合)

- サプリやマッサージ

- 自家用車通院費(一部例外を除く)

控除額の計算例

控除額は、支払った医療費合計から保険金で補填された額と一定額を引いて計算します(控除上限額200万円)。

例1:総所得400万円の場合

- 支払った医療費:30万円

- 保険金などで補てんされた金額:10万円

- 実際の自己負担額は30万円−10万円=20万円

総所得400万円の場合、自己負担額から10万円を差し引いて控除額を計算します。

→20万円−10万円=10万円が控除対象です。

例2:総所得150万円の場合

- 支払った医療費:20万円

- 自己負担額の5%=7万5000円(150万円×5%)

→20万円−7万5000円=12万5000円が控除対象です。

例3:セルフメディケーション税制の計算例

対象の市販薬を購入した場合は、年間購入額から1万2000円を差し引いた金額(上限8万8000円)が控除対象です。

対象薬の年間購入額:4万円

→4万円−1万2000円=2万8000円が控除額です。

書類保管期間と法的注意点

医療費控除に関する書類は、従業員本人が確定申告期限(通常は翌年3月15日)から5年間、自宅などで保管する義務があります。

会社や労務担当者が保管する義務はありませんが、従業員が提示を求められた際に困らないよう、保管期間の数え方や保管方法について社内で案内しておくと安心です。

「3年前の申告で領収書を入れ忘れた!」といった場合でも、法定申告期限から5年以内であれば確定申告が可能です。電子データで領収書を保管しておけば、こうした際にも慌てず対応できます。

労務担当者の方は書類補完について従業員から問い合わせがあった際は、紙とデータの両方を保管しておくことでこういった事態にも対応できると伝えてあげると親切です。

年末調整と確定申告の違い

年末調整は会社が給与に基づいて税金を精算する手続きです。

扱えるのは扶養控除や社会保険料控除など、会社が確認できる範囲に限られます。

一方、確定申告は本人が自分で行う手続きです。

医療費控除や寄附金控除(ふるさと納税)など、年末調整ではカバーできないものを申告する手続きです。

つまり、医療費控除は会社が処理できる範囲ではないので、労務担当者の業務ではなく、従業員本人が確定申告で行う手続きになります。

医療費控除について従業員から質問されやすいポイント

年末調整の時期には従業員から人事労務担当者に医療費控除についての質問を受けることがあります。

人事労務担当者が従業員の医療費控除の計算までする必要はありませんが、従業員からの質問にスムーズに回答できるよう、ポイントを抑えておきましょう。

よくある質問の例

- 保険金で補填された分は控除できますか?

- 通院交通費は控除の対象ですか?

公共交通機関での通院費は控除対象。タクシーは「やむを得ない場合」に限られます。

例:夜間の急病でタクシー利用/体調不良でバスに乗れない場合など。

- セルフメディケーション税制の申告はいつまでにすればいいですか?

対象の医薬品を購入した年の翌年に行う確定申告(通常は3月15日まで)で申告する必要があります。

対象薬の領収書やレシートは、確定申告期限から5年間保管しておくようにしましょう。

なお、厚生労働省は令和8年度の税制改正要望で、セルフメディケーション税制を今後も継続・恒久化する方向で検討していることを公表しています。

これに伴い、対象となる薬の範囲が広がったり、控除額の計算方法が見直されたりする可能性があり、今後はより多くの人が利用しやすくなるかもしれません。

従業員からの問い合わせを効率的に対応するコツ!

確定申告は本来、労務担当者の業務範囲ではありません。医療費控除も確定申告の一部であり、税務手続きにあたるため労務担当の対応対象外です。

それでも毎年、「医療費控除は会社で手続きできますか?」といった相談が寄せられることは多いでしょう。制度を十分に理解していない従業員にとって、まず頼れる存在が労務担当者だからです。そうした相談に効率的かつ正確に対応するための具体的なコツを紹介します。

まずは「医療費控除は年末調整ではできません。確定申告でお願いします」とシンプルに伝えましょう。

書類準備そのものは従業員本人が行う必要がありますが、必要に応じて「どのような書類が必要か」を簡単に案内してあげると親切です。

また、国税庁の「確定申告書等作成コーナー」やe-Taxを案内して、申告方法や期限、FAQ掲載場所、注意点を事前に知らせておくと親切でしょう。

社内テンプレートの活用

毎年同じ質問が出る場合、社内ポータルや案内テンプレートを作っておくと便利です。「ここを見れば安心」と思ってもらえるだけで、従業員は気軽に確認できますし、担当者も何度も同じ説明に追われずに済みます。

労務担当者として大事なのは、「ここまでが会社の範囲で、それ以降は従業員が税務署で手続きする」という線引きをはっきり伝えること。そうするだけで、余計な混乱や問い合わせも減らせます。

特に医療費控除は、領収書や家族分の費用などでルールが細かく、間違いやすい部分です。

本来は会社の業務ではありませんが、「こういう場合は申告対象になる」「ここは本人が税務署に確認すべき」といったポイントを整理して伝えるだけで、従業員も安心ですし、問い合わせ対応もラクになります。

SmartHRのお知らせ機能を使えば、従業員への案内やサポートも効率化できます。社内全体にわかりやすく周知できるため、担当者が本来の業務に集中しやすくなります。

お役立ち資料

従業員ポータルお役立ち資料4点セット

この資料でこんなことが分かります

- 上記に掲載した4つの資料をまとめてダウンロードいただけます

- 従業員コミュニケーションにおける「連絡・確認待ち」の解決方法

- 従業員からの問い合わせ対応に関する課題の解決方法

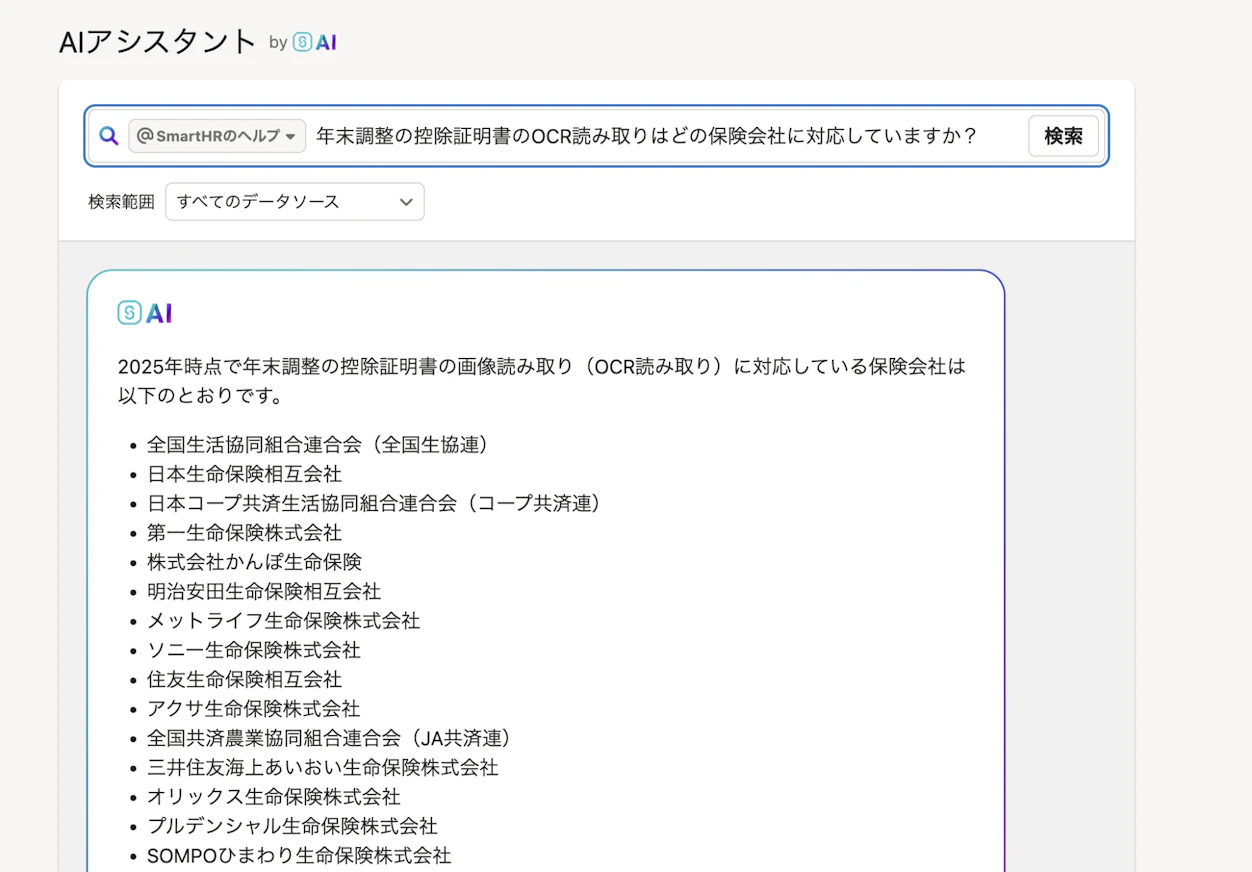

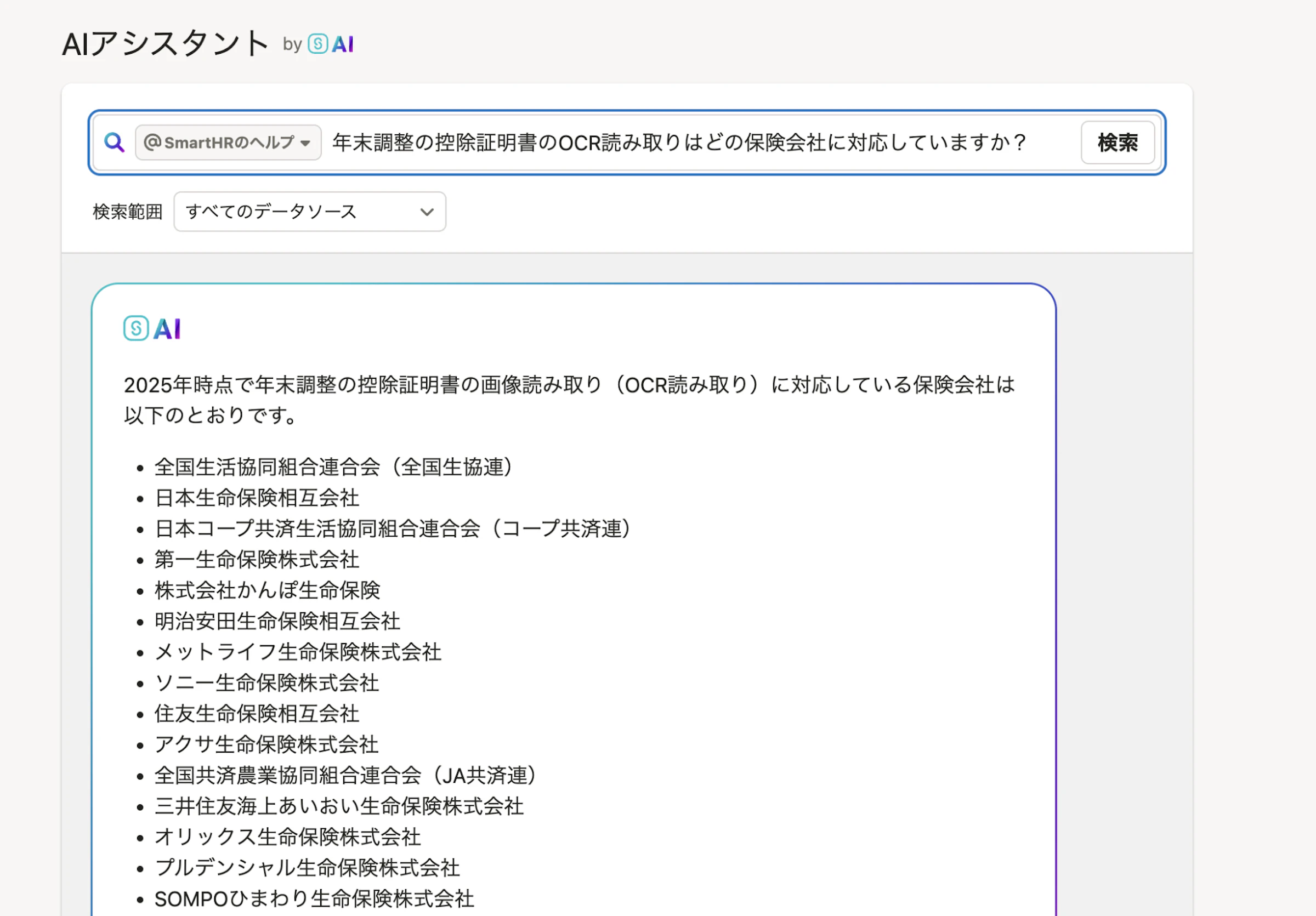

AI窓口の活用

SmartHRのAIアシスタントなら、年末調整の問い合わせも、AIが一次対応します。

「添付すべき書類」「入力項目の補足」「扶養家族について」「保険や住宅ローンについて」など、毎年届く同じような質問は事前に「よくある質問集FAQ」のような書類を作成し、AIアシスタントにアップロードておくと、年末調整シーズンの問い合わせ対応の負荷削減に役立ちます。

AIが質問に24時間365日即回答し、従業員が自ら知りたい情報にたどりつけるようサポートするので、労務担当者が類似した質問に答える手間がなくなります。

お役立ち資料

AIアシスタントご案内資料

この資料でこんなことが分かります

- 従業員からの問い合わせ対応に関する課題

- SmartHRの「AIアシスタント」とは

- SmartHRの「AIアシスタント」の特徴と活用例

- 事前テストユーザーの声

年末調整と確定申告の線引きを整理・共有して問い合わせ対応もスムーズに

医療費控除は年末調整ではなく、従業員本人が確定申告で手続きします。

年末調整の時期に混乱を避けるためには、以下の3点を押さえて周知しておくと効果的です。

労務担当者が押さえるべき3つのポイント

- 医療費控除は年末調整では対応できない(確定申告で本人が行う)

- 会社が案内できる範囲と、従業員自身が対応すべき範囲を明確に線引きする

- 社内FAQやお知らせ機能を活用して、毎年繰り返し出る質問を事前に解消する

SmartHRを使えば『医療費控除は確定申告で対応』といった注意点を簡単に共有でき、従業員の疑問を先回りして解消できます。結果として担当者の問い合わせ対応の負担を減らし、本来の業務に集中できる体制を整えられるでしょう。

FAQ

- 年末調整で医療費控除はできる?

できません。医療費控除は従業員本人が確定申告で行うものです。「会社では処理できない」としっかり伝えると安心です。

- セルフメディケーション税制は年末調整で対応できますか?

年末調整では対応できません。年末調整では扱えないことを伝えておきましょう。

- 医療費控除の対象となる医療費には家族分の医療費も合算できる?

できます。配偶者や子ども、親など生計を一にする家族分も合算可能です。「本人分だけじゃなく家族分もまとめて申告できる」と案内すると親切です。

- 年の途中で入社した場合の医療費は?

入社前の医療費も含めて、確定申告で対応します。入社前の領収書も整理しておくよう伝えるとよいでしょう。

- 電子領収書でも大丈夫?

はい、大丈夫です。紙でも電子でも控除の対象になります。

- 医療費控除についての案内を効率的に行うには?

SmartHRを使えば、「医療費控除は年末調整ではなく確定申告で対応する必要がある」といった注意点をまとめて共有できます。従業員の疑問を事前にカバーできるため、担当者の問い合わせ対応の負担を軽減し、本来の業務に集中しやすくなります。

- 医療費控除では領収書の保存が必要?

医療費控除では領収書の提出は不要で、支払内容をまとめた「医療費控除の明細書」を提出する必要があります。領収書は自宅で5年間保管する義務があります。

- 医療費控除とふるさと納税は一緒に申告しないといけない?

医療費控除とふるさと納税はどちらも確定申告で手続きします。ふるさと納税でワンストップ特例を使っている場合であっても、医療費控除を受けるために確定申告をする場合は、ふるさと納税についても改めて申告に織り込むことが必要です。

まとめ

医療費控除に関する問い合わせは、年末調整の時期に労務担当者へ寄せられることが多いテーマです。

しかし、確定申告はあくまで従業員本人が行う手続きであり、労務担当者が申告内容の確認や、書類作成などの対応をする必要はありません。

そのため、労務担当者は、まず「どこまで対応するか」の線引きを明確にし、共通の社内対応フローを整備しておくといいでしょう。

こうした線引きを守りつつスムーズな社内対応フローの実現が、結果的に従業員と労務担当者、双方の負担を減らすことにつながります。

お役立ち資料

申請・社内問い合わせ対応DX資料4点セット

この資料でこんなことが分かります

- 上記に掲載した4つの資料をまとめてダウンロードいただけます

- 社内で発生する多様な申請を一元管理する方法

- 従業員コミュニケーションにおける「連絡・確認待ち」の解決方法

- 従業員からの問い合わせに自動で対応する方法

高度なスキルを持つ

専門スタッフが、

あなたのお悩みや不明点に

答えます。

お問い合わせ

お気軽にご相談ください

SmartHR コラム編集部

SmartHRコラムはお客さまの課題解決をサポートするメディアです。機能解説やイベントレポートなどの情報をお届けします。

SmartHRお役立ち資料集

この資料でこんなことが分かります

SmartHRの機能概要と導入メリット

従業員とのコミュニケーションを円滑にする機能

入社手続きのペーパーレス化で変わること

.png?fm=webp&w=1200&h=630)

フォームの入力欄が表示されない方は SmartHRお問い合わせフォーム新規タブまたはウィンドウで開く よりお問い合わせください。

お気軽にお問い合わせください

SmartHR導入に関するご相談、

見積もりのご依頼、

トライアルを受け付けています。